【高校の教科書で学ぶ株式にまつわる用語】

どうもminiいけ先生です。

株式投資って聞いたことがあるけれど、よく分からない。

難しい用語が多いし、どのような仕組みで成り立っているのかが分からない…という人が多いのではないでしょうか。

実は、株式にまつわる用語はカッコよく横文字にしていることが多いだけです。

理解できれば経済ニュースの内容も分かりますし、自分の資産形成にも役立ちます。

この記事では、株式にまつわる用語を高校生レベルの知識で解説します。

この記事を読み終えると経済通になれること間違いなしです。

今回の記事でわかること

- 単元株制度

- 証券取引所について

- 株価指数とは

- 株式の売買について

- 株式投資に関する用語

- 株主や企業買収に関する用語

解説動画はこちら

単元株制度

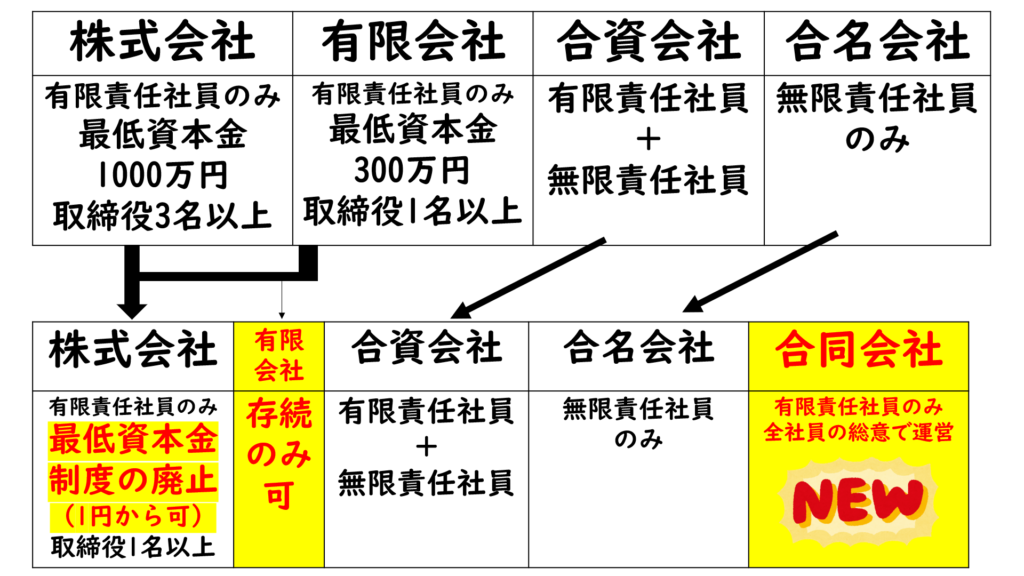

日本では、株式・有限・合資・合名・合同の5種類の会社があります。

この会社の目的は「利潤の最大化」です。

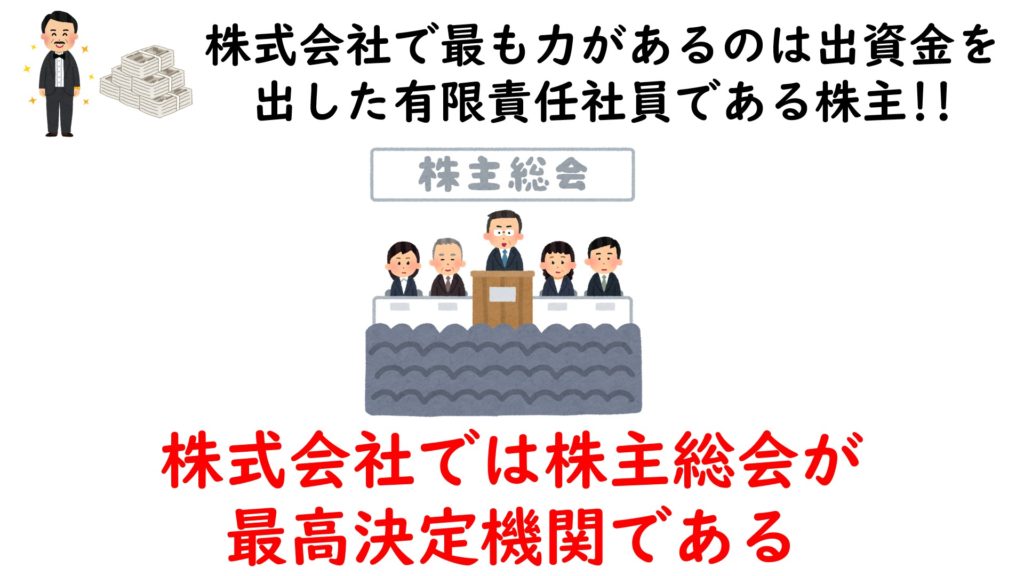

株式会社は株主が出資してくれたお金をもとに運営されていくわけですが、最高決定機関は株主総会です。

株主総会から経営のプロである取締役が選出され、さらに代表取締役が選出されます。

これを監査していく監査役というのが設置されているということでした。

詳細は以下の記事をご覧ください。

【株式会社とは】

どうもminiいけ先生です。 株式会社って聞いたことがあるけれど、よく分からない。 どのような仕組みで成り立っ

株主総会での議決権行使などの権利を得るには「単元株」を保有する必要があります。

本来ならば1株でも持っていれば株主になるので、株主総会に参加し議決権を行使する権利があるのですが、「単元株制度」では、上場会社は100株(一部例外除く)を1単元としているのでそれ以上持たないと議決権を行使できません。

また、多くの企業は1単元からでないと売買できないといった制限をかけているところもあります。

例えばゲームなどを製造・販売している任天堂の場合をみてみましょう。

任天堂の株価は2022年5月17日時点で5万7260円でした。

購入が1単元(100株)からしかできないとなると、投資をするには約573万円の資金が必要になります。

これだとなかなか手が出せませんよね。

任天堂では株主総会で「株価が高く投資しづらい」など分割を求める意見が多く寄せられていました。

そこで任天堂は株式を10分の1に分割することを発表しました。

1株当たりの株価を引き下げて購入層を広げることが狙いになります。

そもそもこの単元株制度は日本特有のもので、多額の資金がないと投資ができず、投資へのハードルが上がっている要因だとの指摘もあります。

欧米では1株から購入が可能です。

現在では、日本のネオモバイル証券やLINE証券など証券会社によっては1株から購入することが可能になっています。

証券取引所

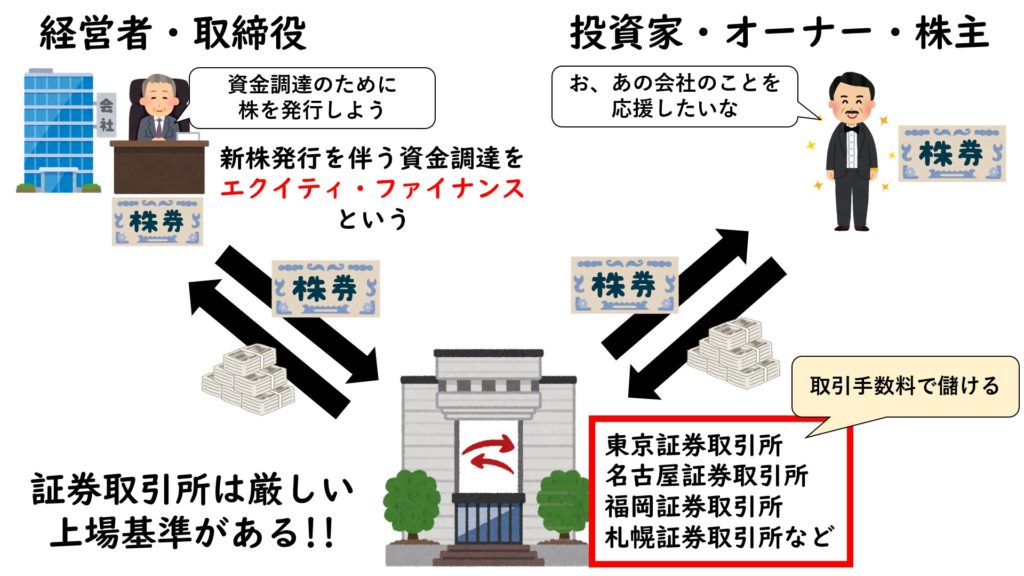

経営者は資金調達のために株を発行しています。

この株が売買されている場所が証券取引所です。

この証券取引所に上場(会社の株式が証券取引所で売買されること)するには非常に厳しい基準があります。

証券取引所には多くの企業の株式が公開されています。

投資家がAという企業のことを応援したいなと思ったら、その資金を投資して株券を得ます。

企業は証券取引所で公開されている株券が売れることによって、資金が調達できます。

このように企業が、新しい株を発行して資金調達を行うことをエクイティ・ファイナンスといいます。

日本にある証券取引所は東京証券取引所・名古屋証券取引所・福岡証券取引所・札幌証券取引所の4か所です。

これらの証券取引所は基本的に株式を売買するときに発生する取引手数料で儲けています。

東京証券取引所

略して「東証」と言われます。

2013年東証と大阪証券取引所(大証)が合併して大きな証券取引所となりました。

世界で時価総額(株価×発行済株式数で算出)が多い証券取引所は、1位がニューヨーク証券取引所(アメリカ)、2位がNASDAQ(アメリカのハイテク株)、3位が上海証券取引所(中国)で、次いで世界第4位が東京証券取引所となっています。

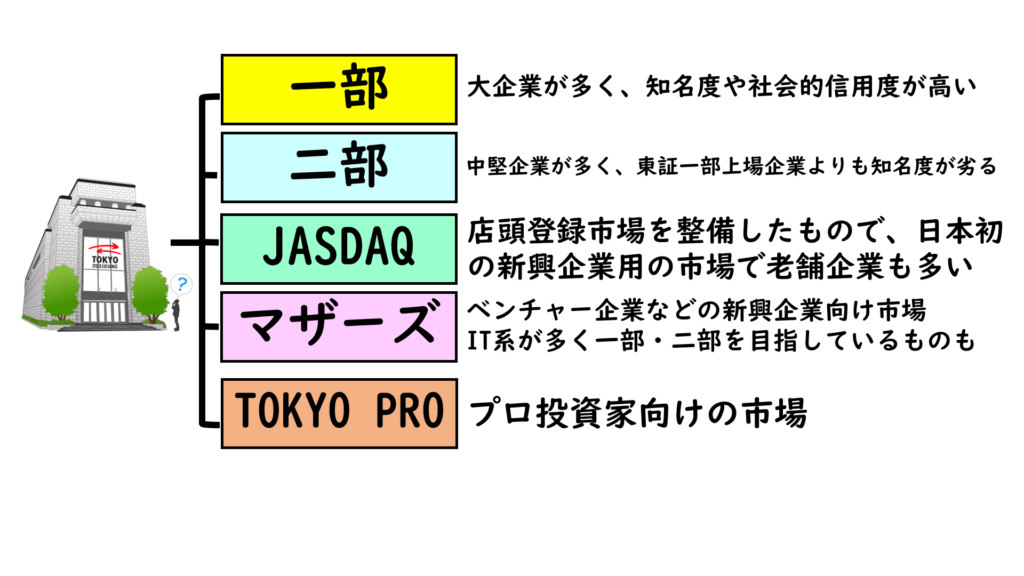

東証は大きく5つに分かれていました。

東証1部は大企業が多く知名度や社会的信用度が非常に高い企業がそろっています。

東証2部は中堅企業が多く、東証1部上場企業よりも知名度が劣ります。

東証1部も2部も非常に厳しい上場基準があります。

JASDAQは店頭登録市場を整備したもので日本の新興企業用の市場ですが、老舗企業も多いと言われています。

同じような類でマザーズ市場があります。こちらはITベンチャー企業などが多く上場しています。1部2部を目指してるギラギラした若者たちが多いというイメージです。

新興市場というのはエマージング・マーケットと言われ、今から成長が見込まれる市場ということです。

他にもJASDAQより上場基準が緩い市場で、JASDAQ内に「NEO」がありました(2010年にJASDAQに統合)。

東証以外に設置されている新興企業向けの市場としては「ネクスト市場(名古屋証券取引所に設置)」や「Q-Board(福岡証券取引所に設置)」、「アンビシャス(札幌証券取引所に設置)」などがあります。

このようにベンチャー企業や中小企業を応援する証券取引所が数多く設置されています。

ベンチャー企業は今からグイグイくるか、ダメダメになってしまうかうかが分かりません。

そのためハイリスク・ハイリターンな市場といえます。

このようなベンチャー企業に投資をする大口投資家のことを「エンジェル投資家」と言うこともあります。

さらに東証にはTOKYO PROというプロ投資家向けの市場もあります。

証券市場の市場区分見直し

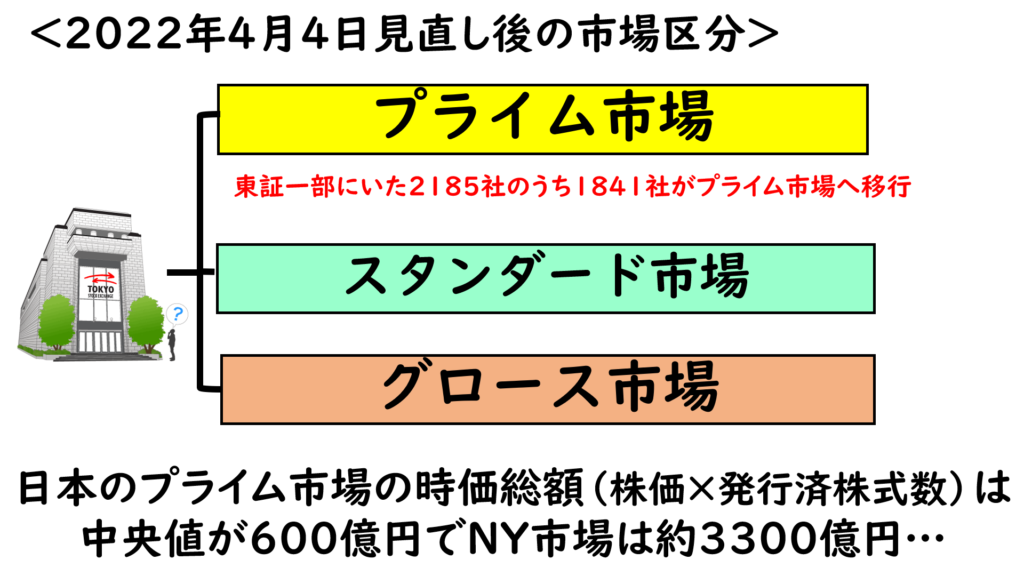

東京証券取引所は、2022年4月4日に市場区分を「プライム市場」、「スタンダード市場」、「グロース市場」の3つの新しい市場区分へと再編しました。

プライム市場は多くの機関投資家(ヘッジファンド)の投資対象になりうる規模の時価総額と、より高いガバナンス水準を持つ企業向けの市場です。

スタンダード市場は、一定の時価総額と基本的なガバナンスを持つ企業向けの市場です。

グロース市場は、高い成長可能性を実現するための事業計画を適時・適切に開示するのですが、相対的にリスクの高い企業向けの市場です。

東証は市場区分の見直しにともなって、すべての上場企業の新しい所属先を公表したのですが、東証1部にいた2185社のうち1841社がそのままプライム市場に横滑りする結果となり、改革と見直しが不十分だったのではとの指摘もあります。

結果的に、1社あたりの時価総額は欧米市場の3分の1にとどまっています。

株価指数とは

株価指数とは、取引所全体や特定の銘柄群の株価の動きを表すものです。

株価指数はある時点の株価を基準に増減で表します。

これによって時系列で見た場合に、連続性を保ちながら、対象とする取引所などの株価の動きを長期的に評価することができます。

日経平均株価(日経225)

株価指数とは、取引所全体や特定の銘柄群の株価の動きを表すものです。

たとえば日本株でいえば有名なのが「日経平均株価」です。

「日経ダウ」ともいわれます。

この指数は、日本経済新聞社が東京証券取引所プライムに上場する約2000銘柄のうちから、東証1部上場企業の中の主要とされている225銘柄の平均株価になります。

日本の株式会社は約115万社あると言われていますが、そのうちの225銘柄の平均が日経平均株価ということです。

そのため「日経225」ともいわれます。

2022年まで日経平均株価の長期チャートを載せておきました。

2020年3月コロナショックが起きて、株価が一旦1万8000円台を割り込んでいましたがそこから回復し、長いレンジ相場(ある一定の幅で上がったり下がったりを繰り返す相場)を抜けているのが分かります。

東証株価指数(TOPIX)

日本でのもう一つ有名な株価指数として、東証株価指数(TOPIX)というのがあります。

こちらは1968年1月4日における株価総額を100として考え、東証プライム市場に上場している企業のすべての企業の株価指数を表したものです。

日経平均株価は主要225銘柄、東証株価指数(TOPIX)はすべての企業の株価指数というのは区別しておきましょう。

ちなみにですが、1968年1月4日のTOPIXが100ポイント、2022年5月23日のTOPIXが1898.5ポイントです。

50年で19倍近く日本の経済が成長したということが分かりますね。

バブルの時の数値はすごく上がっていました。

しかし、バブル崩壊後は日本経済の低成長が続いていることもこのグラフから分かります。

ダウ平均株価

アメリカの有名な株価指数として「NYダウ平均株価」があります。

アメリカのダウ・ジョーンズ社が算出している平均株価で、構成銘柄はたった30種です。

日経平均が225銘柄だったので少ないように感じますが、ダウ平均株価は銘柄の見直しをしながら成長が続く優良な30銘柄が選ばれています。

ダウ平均に採用される企業は収益力や成長力で優れていることからブルーチップ(優良株)と呼ばれています。

たとえば、多国籍テクノロジー会社のアップルや、ファストフードチェーンのマクドナルド、航空機のボーイング、自動車のゼネラルモーターズ、コンピュータのアイビーエム、ソフトウェアのマイクロソフトなどが入っています。

工業株というけれど、工業以外の業種の会社も含まれています。

S&P500

アメリカの投資情報会社スタンダード・アンド・プアーズ社の略称をS&Pと言います。

そこが発表している株価指数がS&P500と呼ばれています。

500という数字がつくのは日経225と同じで、500の会社が対象になっています。

銘柄数が多いので、個別の企業の株が上がったり、下がったりしても影響を受けにくい指標となっています。

アメリカの株価を示す重要な指標です。

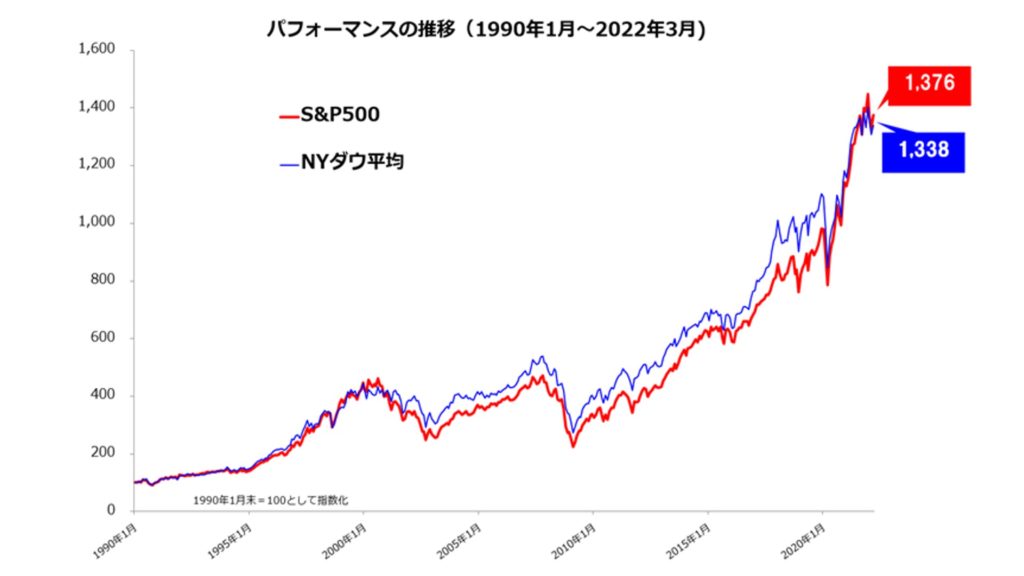

ダウ平均は30銘柄、S&P500は500銘柄ですがほぼ同じ推移になっています。

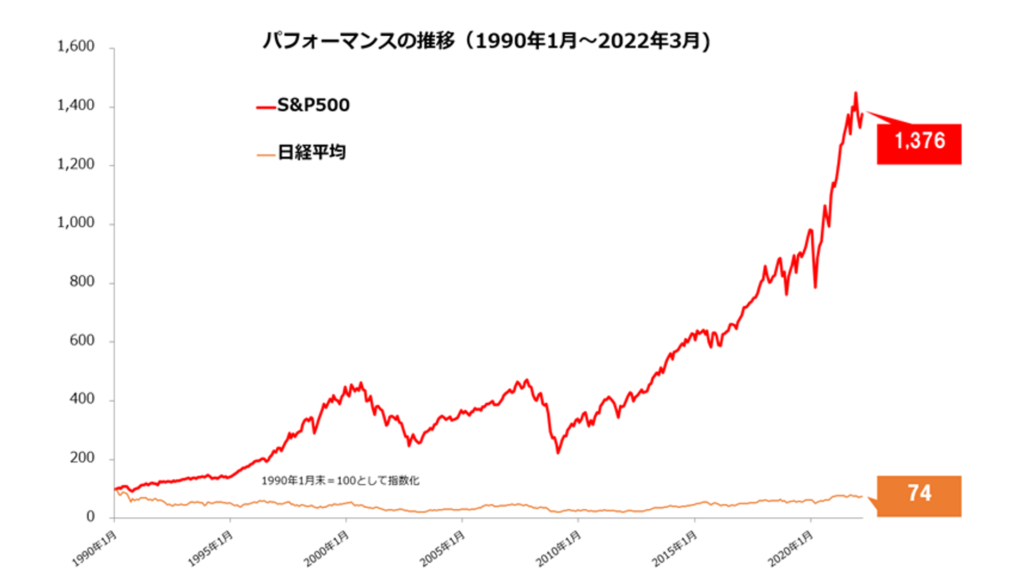

S&P500と日経平均株価とを比較すると成長率の違いが一目瞭然になりますね。

NASDAQ総合指数

NASDAQ(ナスダック)はアメリカの株式市場です。

ニューヨーク株式市場とは異なる市場で、主にハイテク企業やIT関連の企業など新興企業が占める割合も多く、新興企業向け株式市場の中でも世界最大の規模を誇ります。

NASDAQ総合指数は、ナスダックに上場している企業の時価総額を加重平均し算出した株価指数です。

加重平均とは単純に平均をとるのではなく、トータルに占める割合を考慮して算定するということです。

NASDAQ総合指数は、ハイテク関連やインターネット関連の動向を把握するのに重要な指標になっています。

また、「NASDAQ100指数」と呼ばれるものもあります。

ナスダックに上場している約3000以上の全銘柄から時価総額が高い上位100銘柄を抜き出し、時価総額加重平均し算出した株価指数です。

NASDAQ100指数は時価総額が高い上位100銘柄を抜き出しているため、NASDAQ総合指数よりもハイテク関連やインターネット関連に絞った動向を把握できます。

このアメリカのNASDAQの日本版である「ヘラクレス」が日本の株式市場に置かれました。

NASDAQ JAPAN(大証)が2002年に改称してヘラクレスになったのですが、先ほど紹介したNEOもヘラクレスも2010年にJASDAQに統合されています。

株式の売買について

「先生、株価はどうやって決まるのでしょうか?」

有名な経済学者ケインズは「株価は美人コンテストだ」と言いました。

美人コンテストの審査員は自分が美人だと思う人に投票するのではなく、みんなが美人だと思うであろうという人に投票します。

株価も同じで、自分以外の人たちの行動を予測しながら売買をするので複雑な値動きをします。

つまり株価が上がるのか下がるのかは誰にも分からないということです。

トレンドはその時々の材料や事象で瞬間的に変わっていきますからね。

売買には手数料と税金がかかる

株式の売買には手数料と税金がかかります。

証券取引所は売買するときに手数料を取って儲けています。

株式を売ったり買ったりするときの窓口になるのが証券会社も手数料で儲けています。

代表的な証券会社の手数料の一覧表は下の表のような感じになっています(2022年現在、一部抜粋)。

株式の取引によって得た株式差益(キャピタルゲイン)には税金がかかります。

日本ではすべて20.315%かかり、源泉徴収されます。

株式売買には手数料と税金がかかる、これは分かっておきましょう。

株式投資に関する用語

デイトレーダー

株式差益(キャピタルゲイン)狙いでネットで頻繁に売買する個人投資家のことを言います。

株式のほかにも為替交換(FX)でデイトレードをする人もいます。

インサイダー取引

会社関係者がその場でしか知り得ない重要事実、例えば企業の内部情報などを世間に公表される前に利用して他者より有利な株式取引を行った場合、犯罪行為になります。

え、なんで?その立場を利用しただけじゃない?と思う人もいるかもしれませんが、これは市場の公平性という観点からみても「ずるい」行為です。

インサイダー情報を利用したずるい人が得をして、真っ当に市場に参加している人が損をすると市場の透明性が確保できませんよね。

こういったことからインサイダー取引は犯罪行為ということになっています。

NISA(つみたてNISA)

日本では2014年からNISA(小額投資非課税制度)という制度が導入されています。

対象となる株式などの金融商品の売買を、指定された口座で行った場合、年間120万円まで投資で得た配当金や売買益がなんと5年間非課税ということになっています。

他にも2018年から「つみたてNISA」が導入されました。

NISAが年間120万円まで売買益や配当金が非課税なのに対して、つみたてNISAでは年間40万円と額は下がるものの20年間非課税になります。

長期投資向けのNISAになっています。

他にも2023年に廃止にはなりますが「ジュニアNISA」などがあり選択肢が広がっており、政府もNISAの拡充を検討しています。

これらの政策は投資の促進を目的にしています。

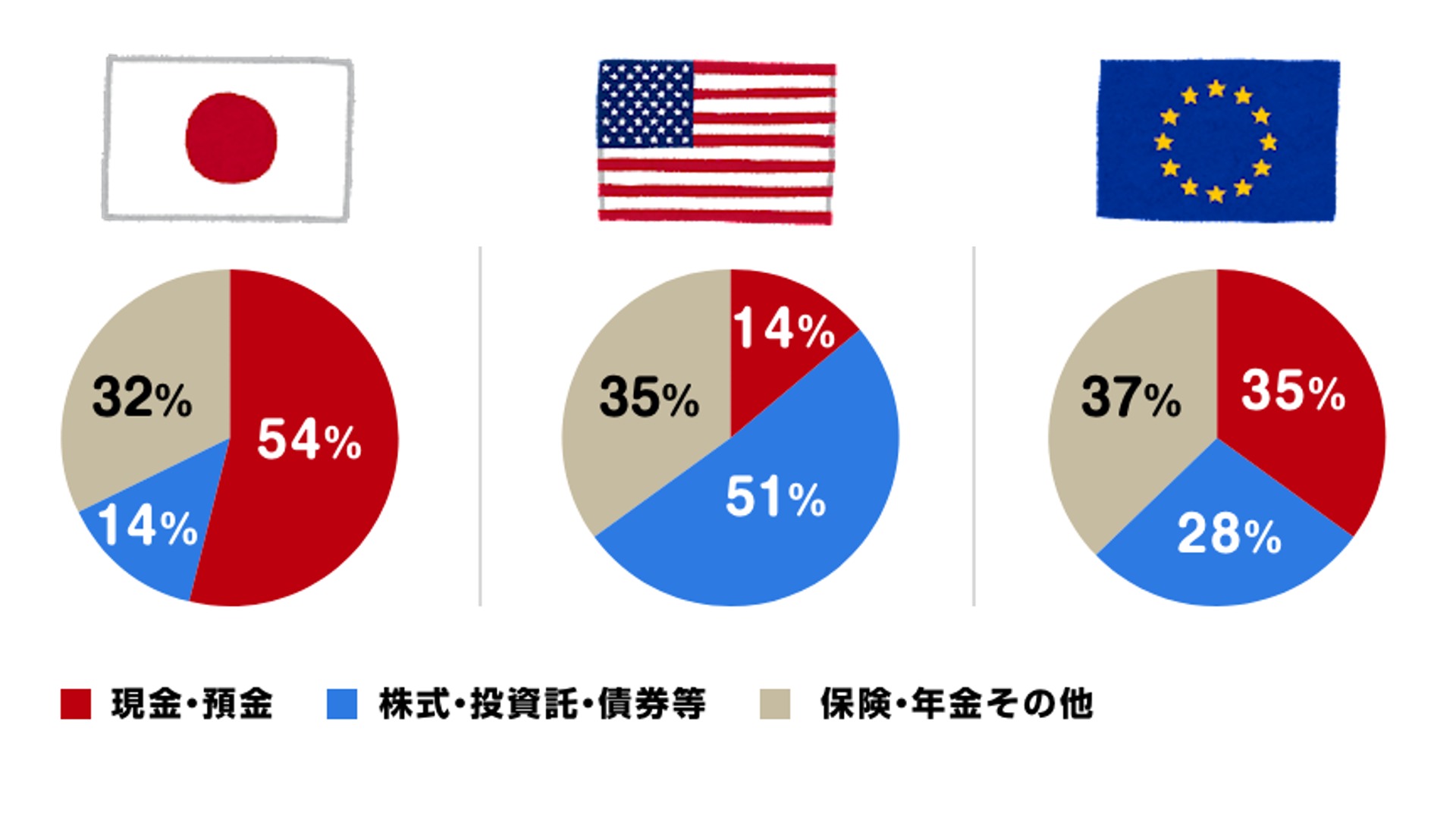

日本は資産を「現金・預金」で保有している率が54%にものぼり、「株式・投資信託・債券」がわずか14%です。

欧米と比べても圧倒的に投資比率が低く、日本経済の低成長の要因の一つとも考えられています。

高校生の諸君には、しっかりと投資の勉強をして自分の資産を形成してほしいと思います。

株主や企業買収に関する用語

株式会社の最高決定機関は株主総会でした。

さらに経営者が不正をしないように、企業の意思決定の際、社内の不正行為の防止に努めるよう監視する仕組みであるコーポレート・ガバナンス(企業統治)が最近の株式会社の形態でした。

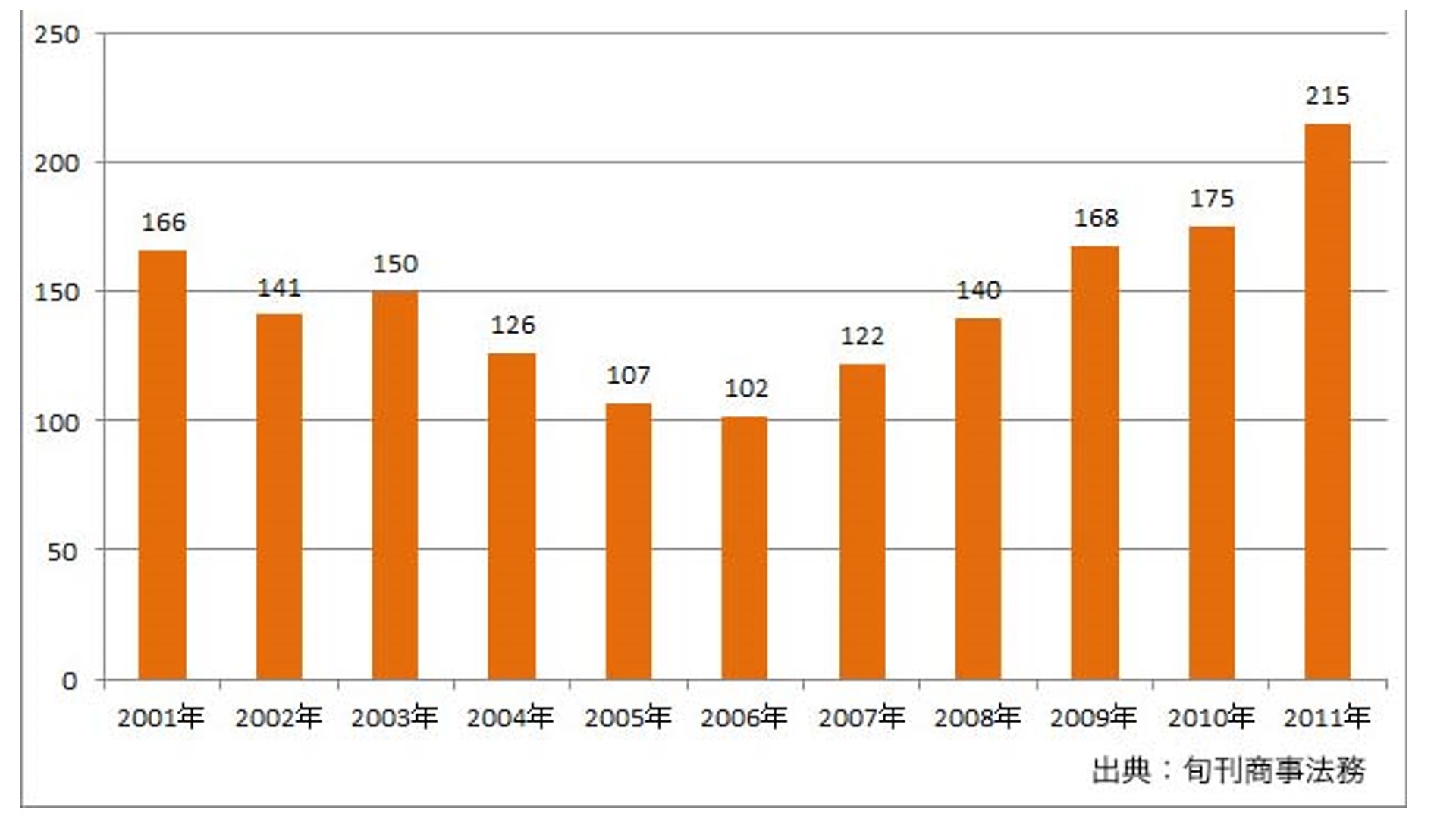

株主代表訴訟

コーポレート・ガバナンスにとどまらず株主代表訴訟に発展するケースもあります。

取締役等会社役員が会社に損害を与えた場合、株主が代表して提訴して会社への損害賠償を求めるというものです。

最近の株主代表訴訟の増加は下のグラフのとおりです。

株主代表訴訟の具体例を挙げておきます。

「ある会社の無認可添加物入りの肉まん販売によって、その会社が損害を被った。」ということで株主代表訴訟が起きました。

結果的に前の社長たちに対して53億4350万円の支払い命令が出たということです。

この訴訟形態が多くなった理由としては、1993年に民事訴訟費用法改正されて、訴訟費用が引き下がったというのが要因になっています。

訴えやすくなったということです。

ハゲタカファンド

続いてのキーワードはハゲタカファンドです。

ハゲタカは腐肉を漁る猛禽類を広く指す俗称です。

このことから瀕死の企業ばかりを狙う投資ファンドをハゲタカファンドといいます。

ハゲタカファンドは経営危機の企業の株式を買い占めて、経営権を握るそして企業を再生させることで価値を高めて売りさばくという手法をとります。

経営の超合理化をはかるのでリストラ(リストラクチャリング)をためらわないんです。

企業効率を上げているという点では凄いことかもしれませんが、無機質に行っていくので日本ではハゲタカファンドと言ったらすごい嫌なイメージを持っている人が多いかもしれません。

真山仁先生の『ハゲタカ』はおススメの本になります。

これは大森南朋さんが主演でドラマ化・映画化されていたのでぜひご覧ください。

ステークホルダー(利害関係者)

企業の場合、利害関係にあるのは取引先の相手だけではありません。

株主や経営者、従業員だけでなく消費者や地域住民など関わりあるものすべてがステークホルダーになります。

そのため、企業には社会的責任(CSR)が求められます。

メセナ(文化・芸術支援)、フィランソロピー(慈善的寄付活動)、コンプライアンス(法令遵守)、ディスクロージャー(情報公開)、アカウンタビリティ(説明責任)が代表的なものになります。

ストック・オプション

会社の株を従業員が購入すること、すなわち自社株を購入するという行為をストック・オプションと言います。

経営者・従業員が一定の価格で自社株を購入できる権利です。

自社株を購入することで、自分の会社の株価を上げるために一生懸命頑張ったり、モチベーションにしたりするというのがストック・オプションの効果といわれています。

M&A(企業の合併&買収)

持ち株比率によって株主の権利は変わります。

以下が持ち株比率と株主の権利です。

- 1%のとき:株主総会で議案提出ができる

- 3%のとき:株主総会の招集、取締役の解任請求ができる

- 5%のとき:大量保有開示義務を負う

- 10%のとき:会社の解散請求ができる

- 3分の1のとき:株主総会で特別決議阻止ができる

- 50%のとき:経営権の取得、取締役が選出できる

- 3分の2のとき:株主総会での特別決議ができる、取締役ができる

株式会社は資金を調達するために株を公開します。

株を公開しているということは、「あの会社の技術欲しいな。株を50%買って経営権を取得しちゃえ!!」と考える人が株式を大量購入した場合、会社が乗っ取られる可能性もあるわけです。

この株式の購入による企業の合併・買収をM&Aといいます。

事業を統合することによって効率性を高めることができるし、企業の価値を高めるシナジー効果(相乗効果)があると言われています。

さらに株主の提案などを通じて企業価値を高めていくガバナンス効果(統治効果)もあります。

このM&Aも友好的な合併買収もあれば、「敵対的買収」といって株式を買い漁られた結果、嫌々買収されてしまうパターンもあります。

株式の相互持合い

敵対的買収を防ぐために、日本では「株式の相互持ち合い」をすることが多くありました。

株式をA社が発行していたとしても、仲のいい企業B社にA社の株式を持っておいてもらう。

逆にB社も株式を発行しているのですが、敵対的買収を恐れてA社に持ってもらいます。

日本では、お互いが発行した株式を大量に持ち合うという株式の持ち合いをするという伝統があったんです。

これは①敵対的買収を防止できる②株主総会の対策もできる③配当を少なく抑えられるというメリットがありました。

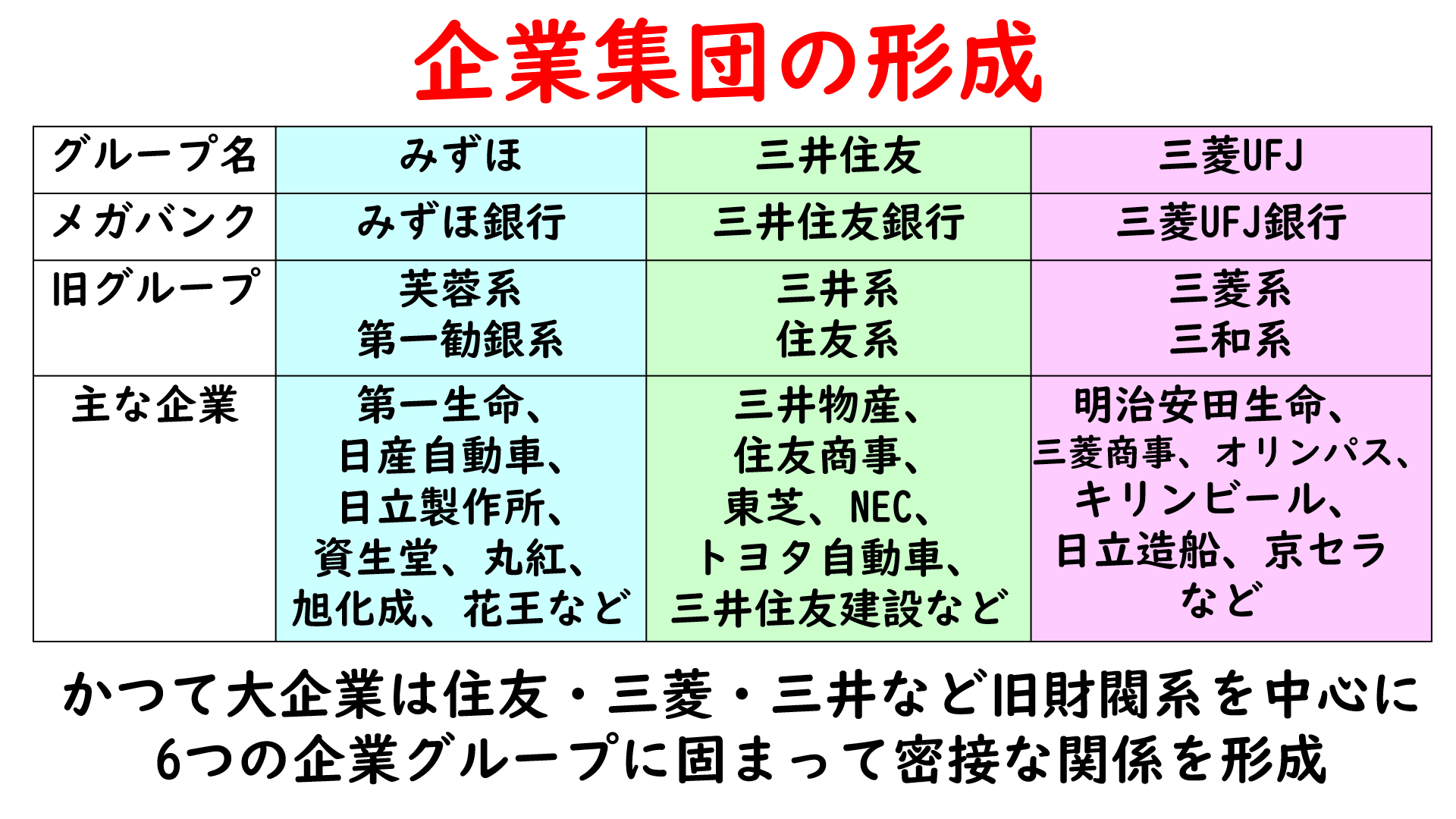

この株式の相互持ち合いに加えて、金融機関との繋がりというのから生まれたのがこの「企業集団」と呼ばれるものです。

かつて大企業は住友、三菱、三井など旧財閥系を中心に6つの企業グループが固まって密接な関係を形成していました。

昭和の象徴です。

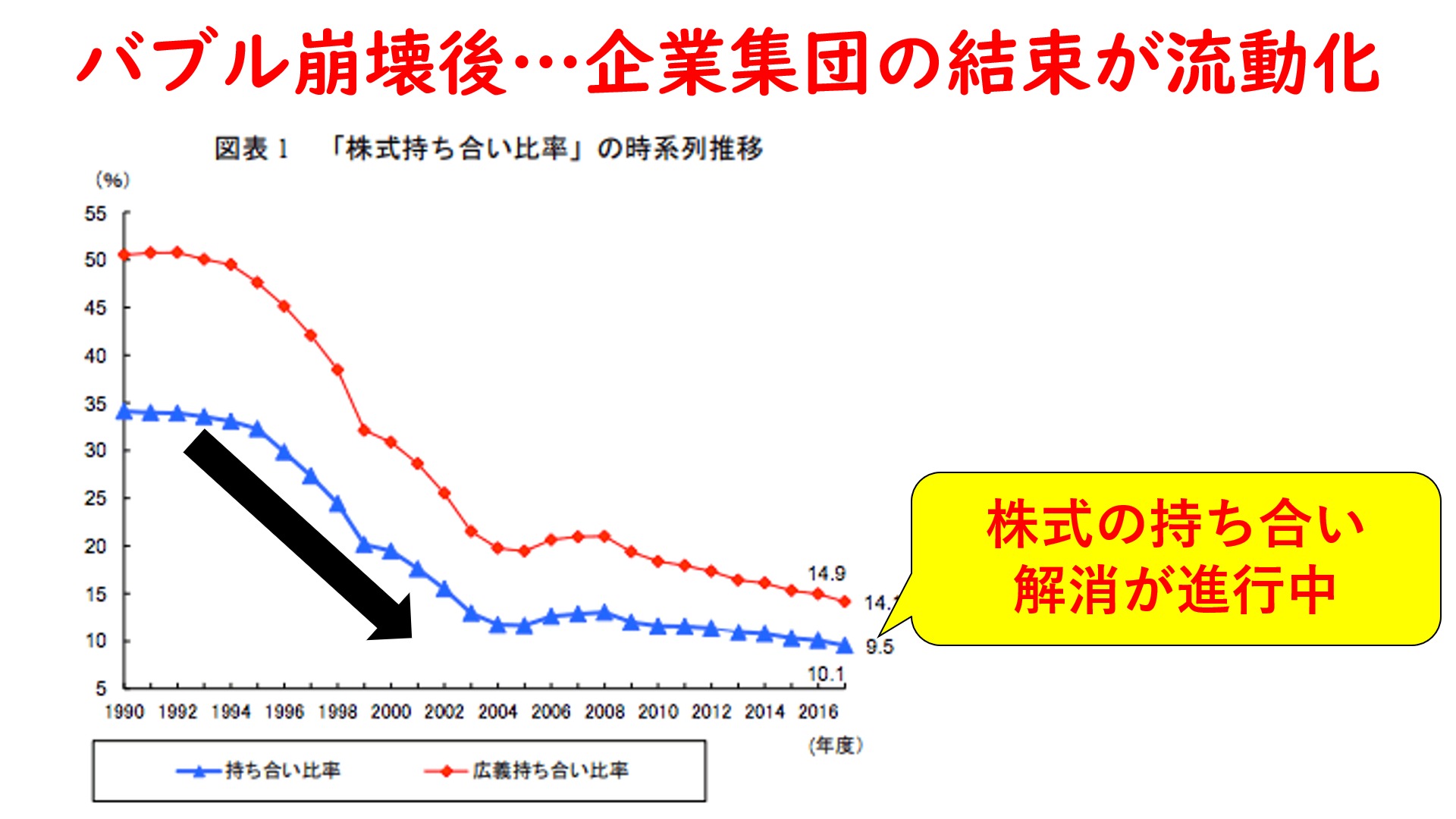

これがバブル崩壊後、企業集団の結束が流動化したのに加えて、株式の持ち合い比率がどんどん減少したため、解消が進行中です。

日本の経営体制として株式の相互持ち合いというのがあった。

それが現在では解消されつつあるというのは注目ポイントです。

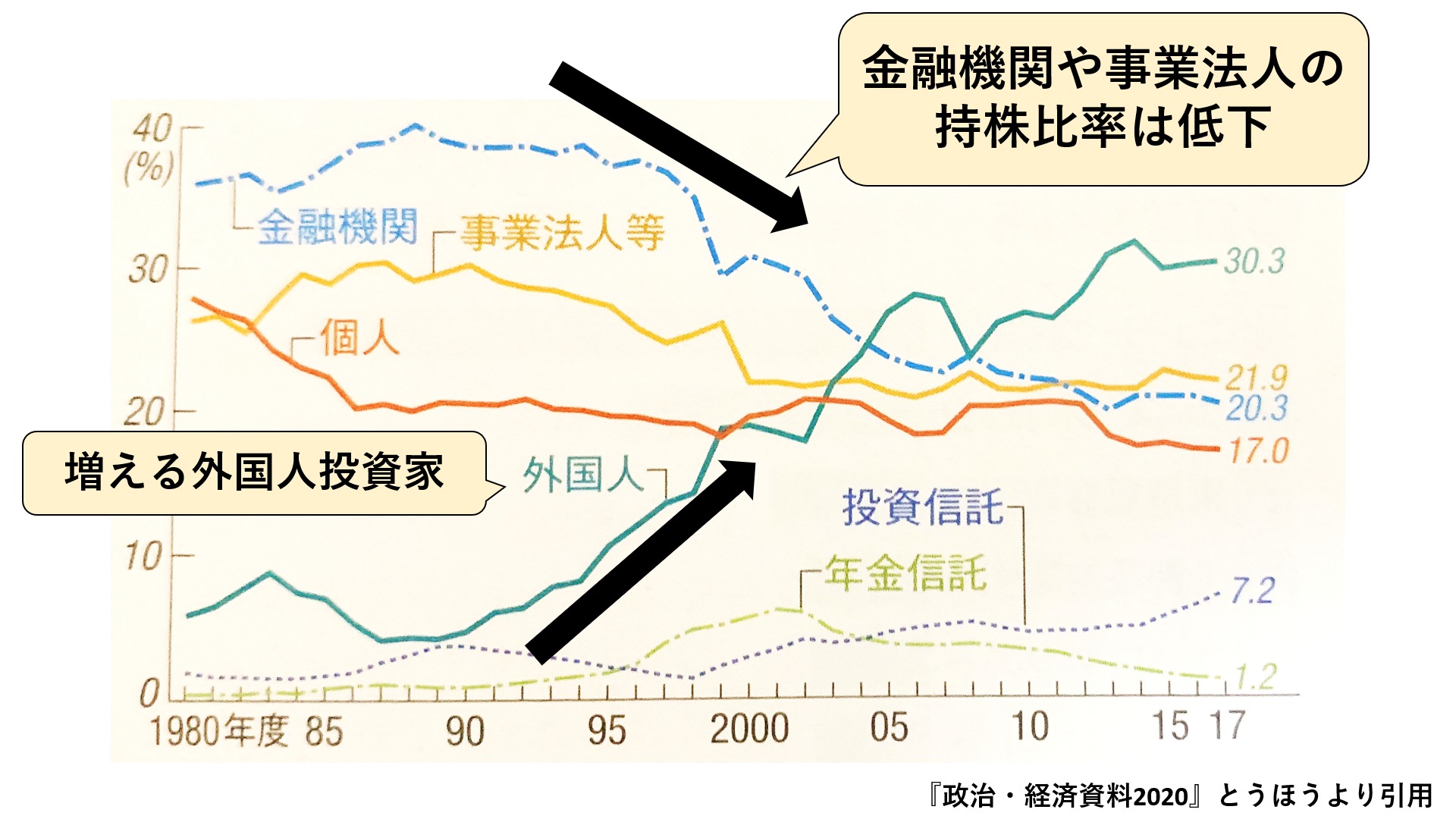

日本の株式保有比率を表したグラフです。

バブル崩壊後、金融機関、事業法人の持ち株比率は低下しています。

投資比率が低下しているのと同時に外国人投資家が日本に投資しているというのがグラフを見て分かると思います。

個人投資の比率が17%と低いのも日本の特徴だと言われています。

このグラフは難関大学では知識として問われることがあるので注意しておいて下さい。

敵対的買収に対する防衛策

ポイズン・ピル(毒薬条項)

「毒薬」だなんて、おどろおどろしい感じがする用語が出てきました。

これは既存の株主に時価より大幅に安く株式を買える新株予約権を与えて、買収者の持ち株比率を低下させて買収を困難にするという作戦です。

買収をしてくる相手が50%を占めると、新たに株を発行します。

これが新株予約権です。

しかもこの株は「安く発行するよー」ということなので、新株を増やせば全体の濃度が薄まります。

株価が下がるというマイナス面はありますが、買収は防げるという作戦です。

ホワイトナイト(白馬の騎士)

敵対的買収を仕掛けられた企業が、友好的な別会社や投資家(ホワイトナイト)に先に買収してもらうという作戦です。

嫌な相手に買われるよりも友好的な相手に買ってもらう方が良いですからね。

この具体例は、ライブドアが日本放送を敵対的買収に乗り出したときのSBI(ソフトバンク・インベストメント)が挙げられます。

焦土作戦

戦争においての焦土作戦は、攻撃側に奪われる地域の利用価値のある建物・施設や食料をすべて焼き払い、利用価値をなくして攻撃側に利便性を残さないといった作戦です。

これを敵対的買収の防衛策に置き換えると優良な資産・事業をすべて売却して、自分の会社を無茶苦茶にしてしまう。

企業買収の魅力を下げてしまうという作戦です。

パックマンディフェンス

パックマンという昔のゲームがあるのですが、そちらから引用されています。

買収しようとしてきた企業を逆に買収してしまう作戦です。

買収には多額の資金が必要になるのが難点です。

ゴールデンパラシュート

買収によって経営陣が退職する際、多額の退職金を支払う契約をあらかじめ結んでおくことで買収コストを引き上げたり、役員の解任をしにくくする作戦です。

買収することによって、その社長を解任するために20億円かかりますとなると、買収に躊躇しますよね。

以上、今回は長くてしかもかなりハイレベルでした。

私立大学を政経で受験する人はしっかり復習しておいてください。

今回の記事はここまで!!