【金利とは?わかりやすく解説】

どうも、miniいけ先生です。

今回扱う「金利」は住宅ローンや銀行預金など生活に大きく密接しているものですが、大人でもよくわかっていない人が多いです。

これは、「利子」「利息」「金利」という言葉を曖昧にしたままでいるからです。

金利とは「元金に対する利子の割合」のことを指します。

実は、この金利は5つの側面から整理して考えないと理解がしにくくなるんです。

つまり、多くの人が戸惑うのはこの整理ができていないからなんですね。

この記事では、金融機関の役割と金利についてわかりやすく解説していきます。

この記事を読むと「金利」について理解できること間違いなしです。

最後までご覧ください。

今回の記事でわかること

- 金融機関の役割

- 利子・利息・金利とは

- 金利が上下する5つの要素

- 国債の金利で総復習

解説動画に関してはこちら

金融機関の役割

金融機関は「経済の潤滑油」「経済の血液」といわれるほど、現代経済において重要な役割を果たします。

金融機関の役割は3つあります。

- 信用創造機能

- 金融仲介機能

- 決済機能

信用創造機能

信用創造機能とは「銀行が預金と貸し出しを連鎖的に繰り返すことでお金が増えていく。」というものでした。

詳しくは以下の記事をご覧ください。

【信用創造についてわかりやすく解説】

どうもminiいけ先生です。 信用創造の仕組みが分からないという受験生は多いです。 実は、信用創造自体が教科書

金融仲介機能

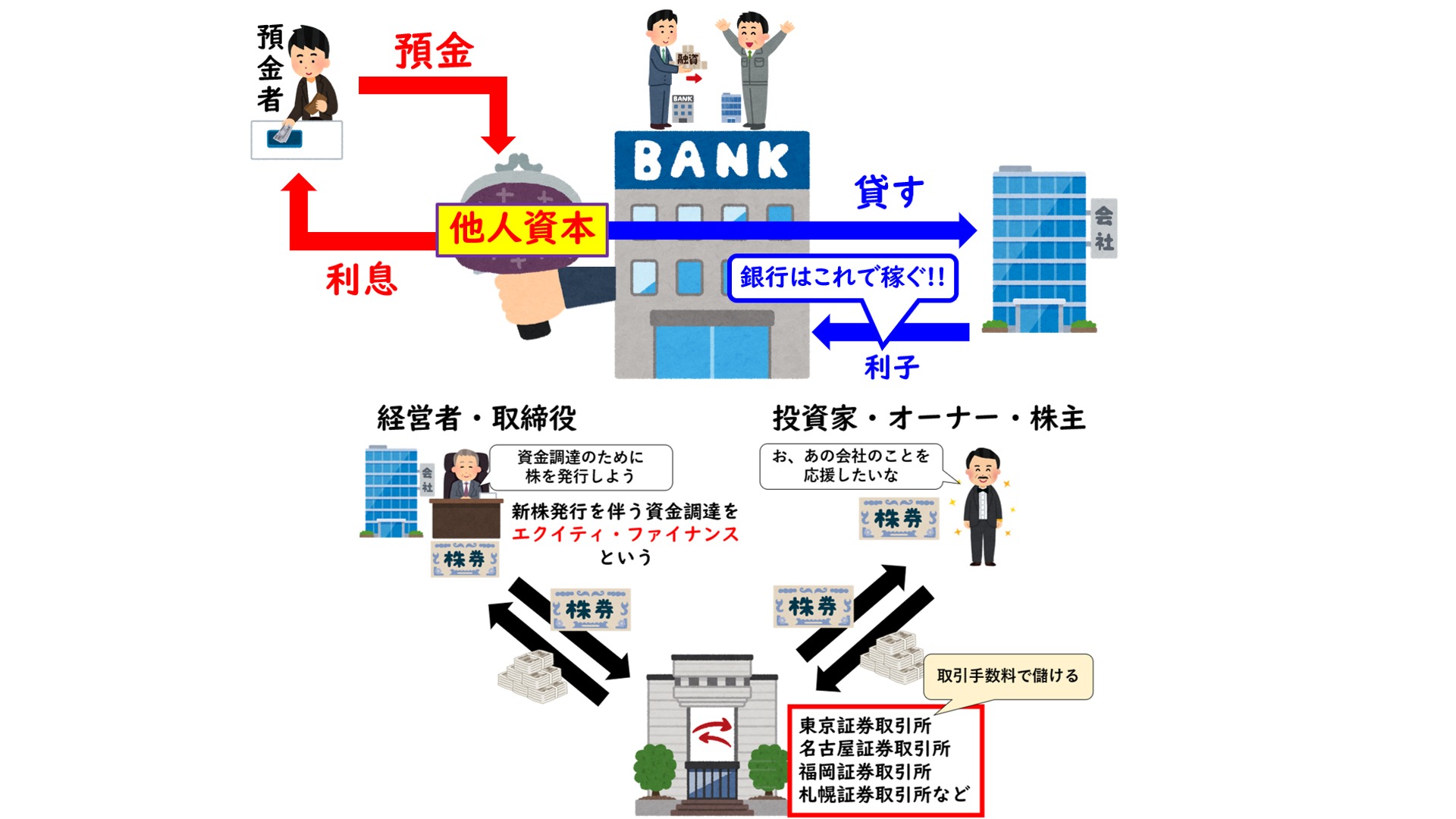

銀行は預金者と借り手の仲介役を果たします。

証券会社は株式や社債、投資信託などを扱います。

株式や社債は直接金融に該当しますが、証券会社が金融仲介機能を果たしていることは理解できるでしょう。

金融機関の種類に関しては以下の記事をご覧ください。

【間接金融と直接金融を詳細まで解説】

どうもminiいけ先生です。 金融分野が苦手だという受験生は多いですね。 金融は難しい言葉が並んでよく分からな

金融機関は貸し手と借り手を結ぶ働きがあります。

銀行は誰かの預金を誰かに貸し出すということ。

ということは、「誰かの預金=誰かの負債」。

金融機関は預金を貸し出して、その利子や取引手数料で儲ける仕組みを作っているということを知っておきましょう。

ただし、最近では銀行の預貸率が減少傾向にあり、市場にお金が回っていないことが下のグラフでわかりますね。

利子?利息?金利?

金融とは「お金の貸し借り」のことでした。

お金の貸し借りにおいて仲介機能を果たす金融機関が重要だというのもわかりましたね。

このお金の貸し借りが行われる際にはレンタル料が発生するんです。

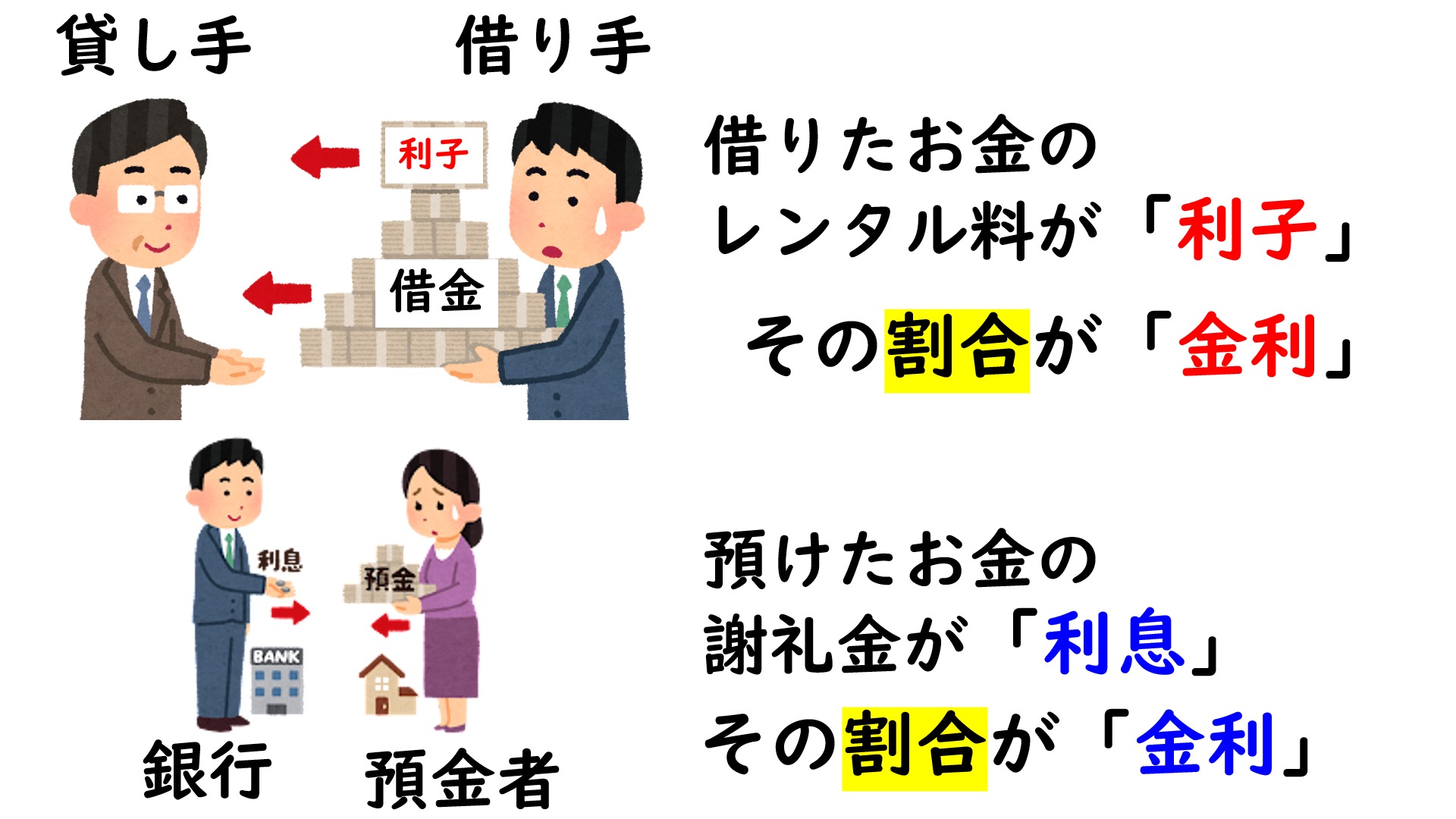

借りたお金を返すときのレンタル料を「利子」といいます。

一方で、銀行は預金者のお金、他人資本で利益を生み出しているので「ありがとうございます」と謝礼金を預金者にわたします。

銀行が預金者に支払う謝礼金を「利息」といいます。

では、今回扱う「金利」とは何でしょうか?

2つの意味があります。

- 金利とはお金を借りる側が、借りたお金に追加して支払う金額の割合のこと

- 金利とは銀行が預金者に支払う利息の金額の割合のこと

たとえば、5000万円を銀行から1%で借りたとしましょう。

この1%に該当するのが「金利」です。支払う金額の割合ですからね。

5000万円の1%である50万円がレンタル料になり、こちらが「利子」です。

逆に、5000万円を預金していて1%の金利の場合は50万円が「利息」としてもらえることになります。

ここで一度まとめておきましょう。

- 利子:お金を借りたときに、プラスして返却するレンタル料のこと

- 利息:銀行にお金を預けたとき、金額と期間に応じてもらえる謝礼金のこと

- 金利:お金を借りたときに、返却するレンタル料の割合のことor預金している金額に対して支払われる利息の割合のこと

ここまで整理できたら金利について掘り下げていきます。

金利が上がるか?下がるか?決まる要素は5つ

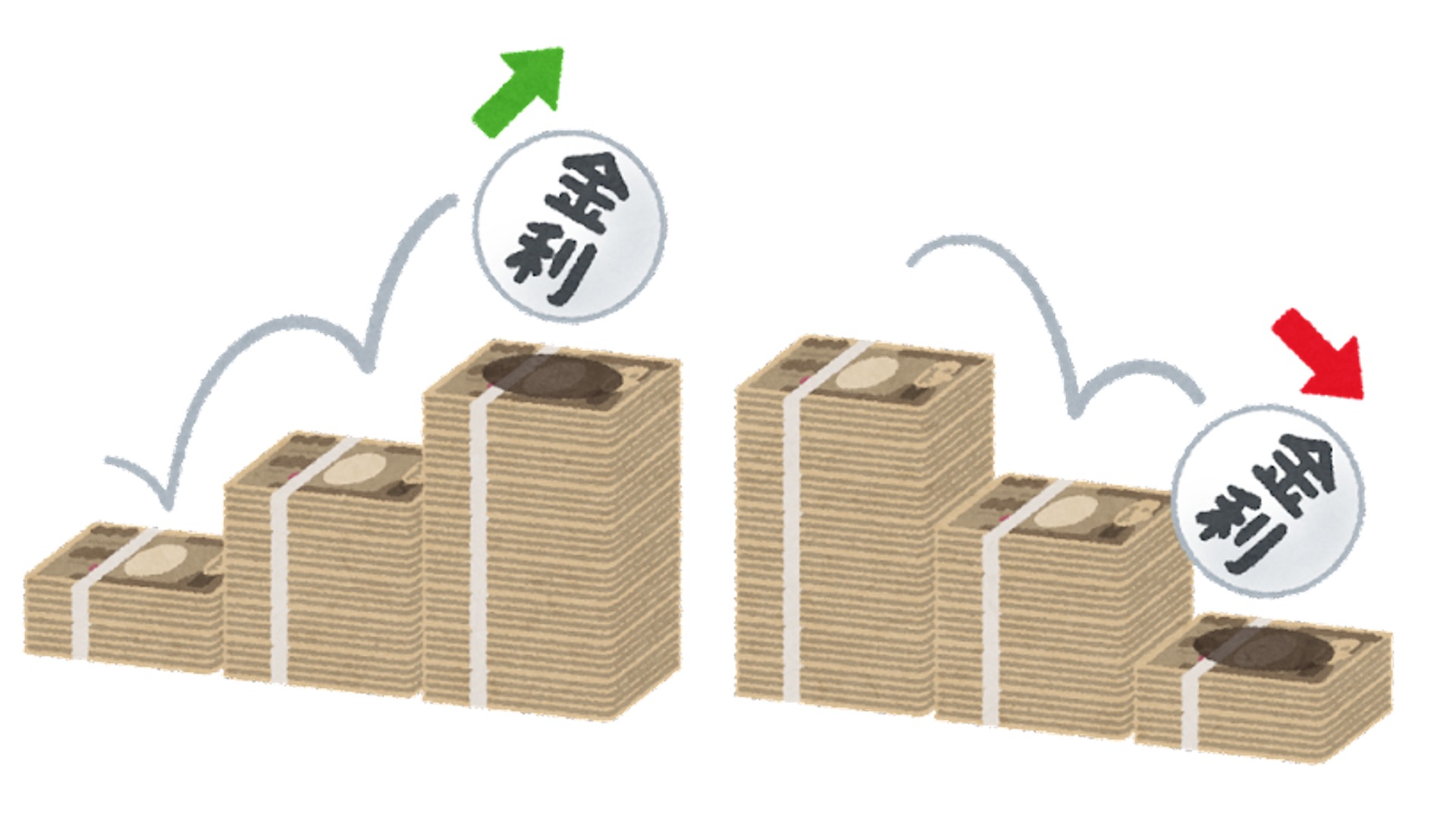

お金を借りたときに、返却するレンタル料の割合である金利は上がったり、下がったりします。

金利が決まる要素は、5つの側面から整理して考えると理解がしやすくなりますよ。

- 需要と供給の関係

- 借り手の信用度

- 借入期間

- 物価の変動

- 為替相場の変動

①需要と供給の関係

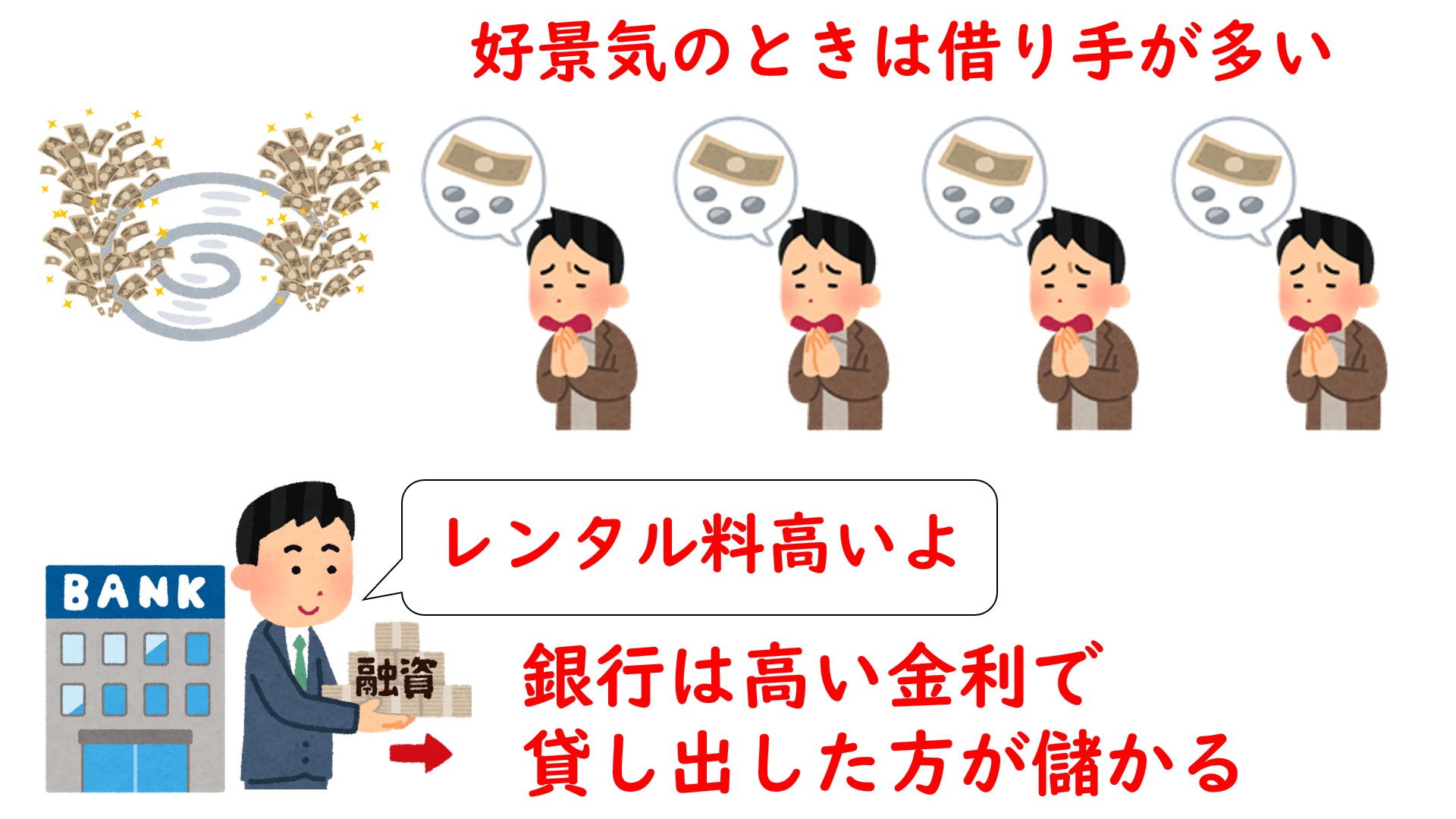

お金を借りたい人が多い場合

お金を借りたい人は、好景気の時に増加します。

なぜなら、景気がよくなるときは消費者の購買意欲が増して、たくさんの商品やサービスが売れるので企業はここぞとばかりに売ろうとするからです。

そのための、企業は銀行から商売の元手となるお金をたくさん借り入れて、売り上げを伸ばしていきたいと考えます。

借りたい人が多い、すなわち需要が多いということは貸す側の銀行はどのように思うでしょうか?

銀行は、借り手がたくさんいると「利子であるレンタル料が高くなっても借りたい人いますか?」とふるいにかけだします。

銀行は高い利子で貸し付けた方が儲かるので、貸す相手を選別をするということですね。

景気がよくて借り手が多くなった場合、利子の割合である金利は上がります。

お金を借りたい人が少ない場合

逆に、不景気の時にはお金を借りたい人が減ります。

なぜなら、不景気とともに個人消費が減退するため、企業はモノの生産を控えるからです。

このため企業による資金の需要が低下し、銀行からお金を借りたい人が減ります。

銀行はお金を貸し出して、その利子で儲けるのでお金を借りたい人が少ないと困りますね。

そこで銀行は、「レンタル料を低くするので借りませんか?」という状態になります。

不景気で借り手が少なくなった場合、利子の割合である金利は下がります。

- 好景気で、資金需要が多い場合、金利は上がる

- 不景気で、資金需要が少ない場合、金利は下がる

②借り手の信用度

業績や実態がよい企業の場合

企業の売り上げや利益率、経営状況が良好な企業があったとします。

この企業が、銀行にお金を借りに行くと「いいよ、貸しますよ。あなたは素晴らしい企業だからお金を貸すし、何ならレンタル料も値引きしてあげるからうちの銀行で借りて下さいね」となります。

銀行は元本と利子を確実に&長期間にわたって返済してくれる相手を好みます。

その方が儲けが長く続きますからね。

そんな相手が見つかれば、レンタル料を下げてでも貸し出したいと思うわけです。

企業業績や実績のある企業の場合、銀行が貸し付けたレンタル料の割合である金利は下がります。

業績や実態が悪い企業の場合

一方で、業績や企業実態が悪い企業の場合は逆になります。

銀行はこのような企業にお金を貸し付けた場合、経営破綻や倒産などのリスクを抱えることになります。

銀行の貸し付けたお金が返ってこなくなることを「不良債権」といいます。

日本の市中銀行はバブルの時に見境なく融資を行った結果、バブル崩壊後に多額の不良債権を抱えたという歴史があるんです。

その後遺症かわかりませんが、銀行はリスクというものを極端に嫌う傾向にあります。

そのため、業績や実態のつかめないハイリスクな企業に対しては、貸し出しを行わないことが多いです。

貸し出しをした場合でも、レンタル料の割合である金利を高くすることでハイリターンを期待するんです。

銀行は、貸し出し相手の精査をしたうえで金利の水準を決めているんですね。

銀行にとって不良債権を生まずに儲けを得るためには、成長企業を見極めてローリスクで融資をするということがとても重要になるんです。

- 企業業績や実態がいい企業に貸し出す金利は低い

- 企業業績や実態が悪い企業に貸し出す金利は高い

③借入期間

長期間の借入の場合

たとえば、あなたに「20年間、お金を貸してください!」とお願いがあったとしたらどう思いますか?

それがどんなに信用のある人でも「すごく長い期間だなぁ」「そのお金返ってくるのかなぁ」などと感じるのではないでしょうか。

貸出期間が長くなると、そのぶん返済されないというリスクも出てきます。

リスクが高い場合は、金利が上がるんでしたね。

長期において借入する場合は、信用度が下がるためレンタル料の割合である金利も高くなります。

短期間の借入の場合

逆に、あなたに「1日だけお金貸してください!明日返しますんで!」とお願いがあったとしたらどう思いますか?

「明日返してくれるならいいよ」「1日だけなら」と感じる人も多いでしょう。

短期において借入する場合は、貸し出す側のリスクが低いのでレンタル料の割合である金利は下がるということですね。

- 長期間の借入の場合、リスクが高いので金利は上がる

- 短期間の借入の場合、リスクが低いので金利は下がる

④物価の変動

物価が上昇した場合

物価の上昇が起こるときは、お金の価値が下がっている状態であるといえます。

これをインフレーションといいました。

インフレーションの詳細については以下の記事をご覧ください。

【インフレーションとは】

どうもminiいけ先生です。 今回はインフレについて見ていきたいと思います。 お金の回りについて考えます。 現

中央銀行は物価の安定や景気の過熱を防ぐなどの役割を担います。

インフレ下では通貨供給量(マネーストック)が増加しているので、中央銀行は「金融引き締め政策」を実施するんです。

金融引き締めとは中央銀行が一般の銀行に貸し付ける際の金利である「政策金利」を上げることです。

これを「利上げ」といいます。

利上げが実施されると、長期金利が上昇して各種ローンの金利が引き上げられる可能性が高まります。

すると、ローンを組んで自動車や家などを買いにくくなるため、行き過ぎた消費行動が抑制されるんです。

このように、「利上げ」が実行されるのは、消費の伸びを緩やかにして景気の過熱と物価上昇を抑えることを目的としているんですね。

物価が下落した場合

物価の下落が起こるときは、お金の価値が上がっている状態であるといえます。

これデフレーションといいました。

デフレーションの詳細については以下の記事をご覧ください。

【デフレーションとは】

どうもminiいけ先生です。 今回はデフレとスタグフレーションについて見ていきたいと思います。 前回のインフレ

デフレ下では通貨供給量(マネーストック)が減少しているので、中央銀行は「金融緩和政策」を実施するんです。

政策金利を下げる(利下げをする)ことで、長期金利が下落してローンが組みやすくなったり、企業が資金調達をしやすくなりますね。

「利下げ」で資金を調達しやすくなり、その資金が消費や投資をうながして景気の刺激と物価下落に歯止めをかけることができるのです。

- 物価上昇局面(インフレーション)では、金利を上げて、景気の過熱と物価上昇を抑制する

- 物価下落局面(デフレーション)では、金利を下げて、景気の刺激と物価下落に歯止めをかける

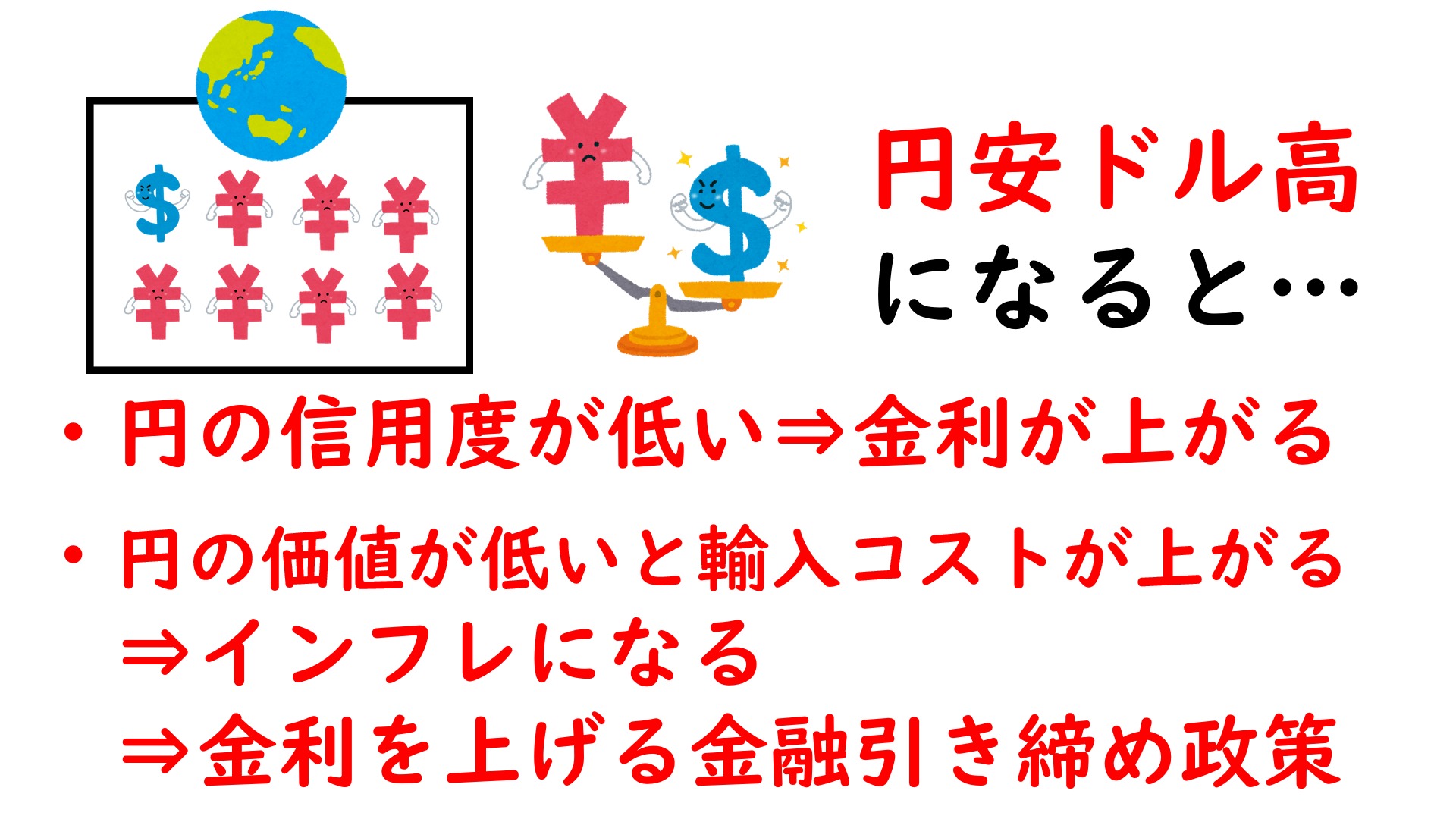

⑤為替相場の変動

円安ドル高の場合

円安ドル高とは、円の価値が下がり、ドルの価値が上がる状態のことです。

価値が下がる円を持っていても仕方がないと思う人が、ドルで預金したり、アメリカ株などを購入してドル建てで資産運用をしたりします。

ということは、円建ての預金が解約されたり、日本株や債券の売却が増加するということです。

日本円の信用度が下がっていくと…金利はどうなるんでした?

そうですね、信用度が低い場合は「金利が上がる」でしたね。

加えて、円安になると輸入コストが上がります。

物価が上昇すると…金利はどうなるんでした?

そうですね、物価上昇局面(インフレーション)では「金利を上げて」抑制するんでしたね。

このように、為替と金利と物価は連動しています。

円高ドル安の場合

円高ドル安とは、円の価値が上がり、ドルの価値が下がる状態のことです。

円高のときは、円建ての預金の方がドル建ての預金より価値が高いですし、日本株や債券の価値も相対的に高い状態になります。

日本円の信用度が上がっていくと…金利はどうなるんでした?

そうですね、信用度が高い場合は「金利が下がる」でしたね。

加えて、円高になると輸入コストが下がります。

輸入品が安く出回り、国内の物価も下落すると…金利はどうなるんでした?

そうですね、物価下落局面(デフレーション)では「金利を下げて」景気を刺激、物価下落に歯止めをかけるんでしたね。

- 円安ドル高の場合、輸入コストが上がるためインフレ傾向になるので金利を上げて抑制する

- 円高ドル安の場合、輸入コストが下がるためデフレ傾向になるので金利を下げて景気を刺激する

国債の金利を見てみよう

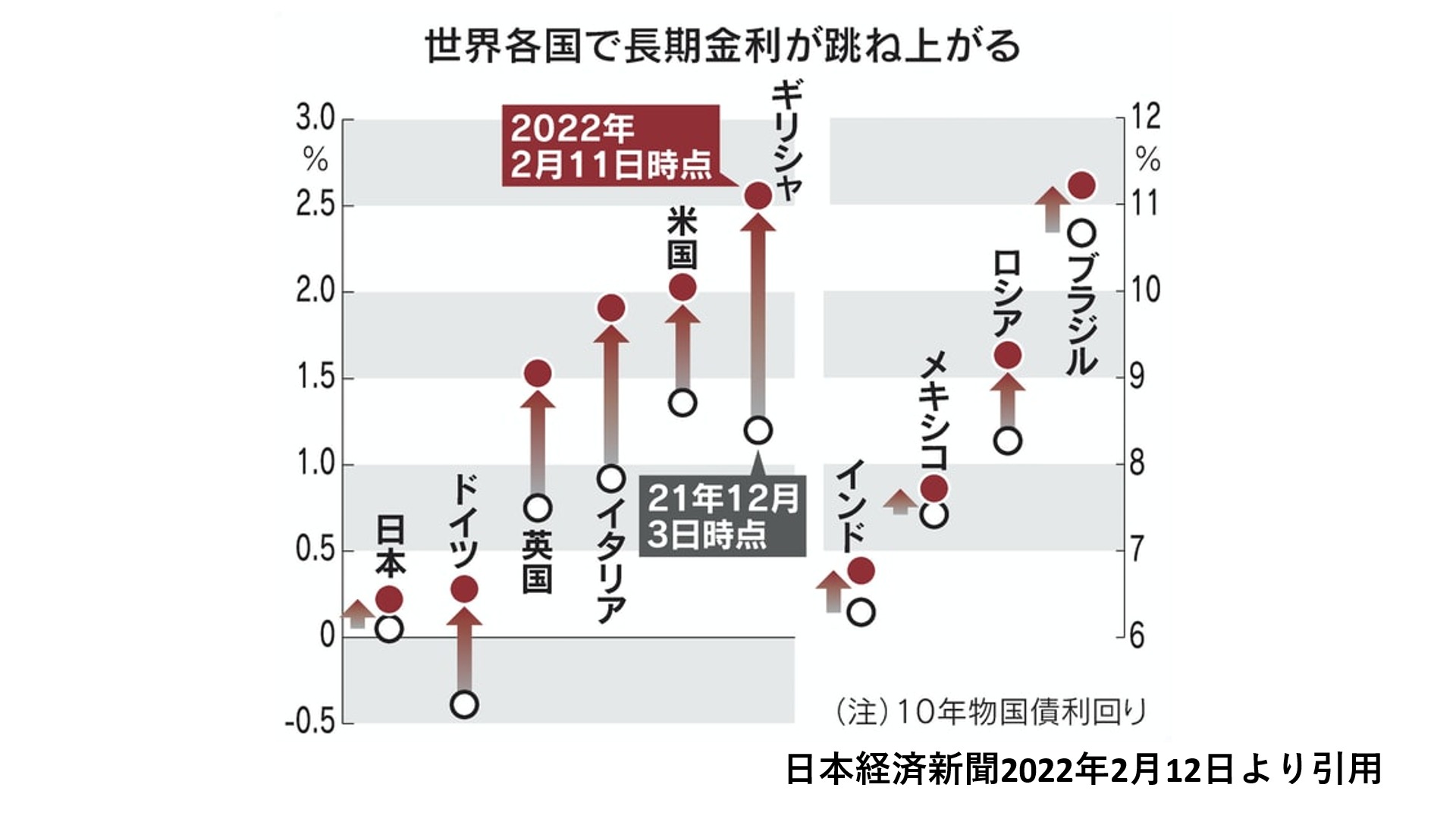

ここまでの知識を総動員して、2022年2月時点での世界の主要国の10年国債の金利を一緒に見ていきましょう。

まず、この図を見てわかることを挙げていきます。

- 各国の金利が上昇している

- ヨーロッパの金利上昇幅が大きい

- 新興国の金利は先進国のそれと比べてケタが違う

- 日本の金利が低い

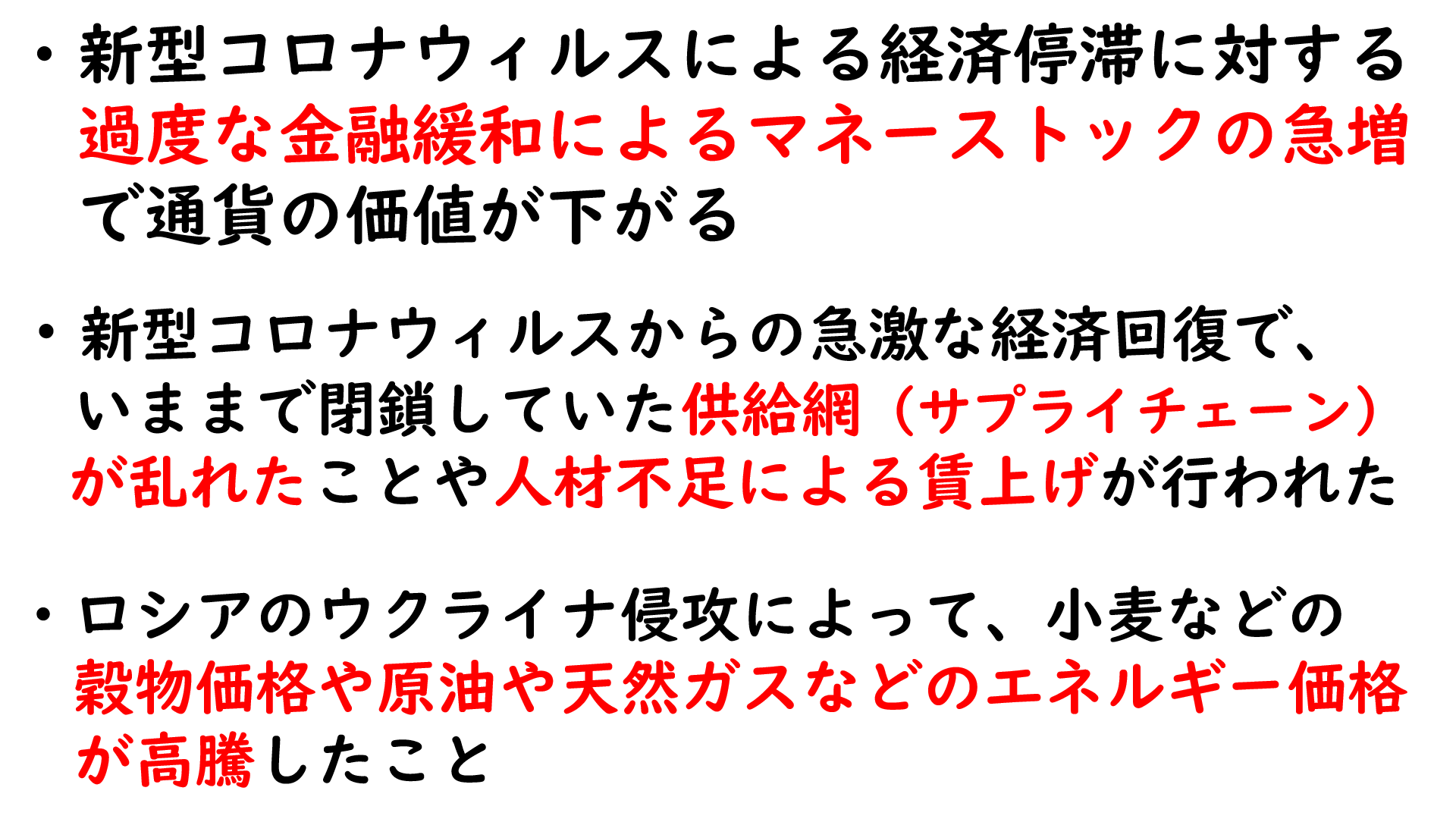

①各国の金利が上昇しているのはなぜか?

各国の金利が上昇しているのは世界的な物価高が原因にあります。

中央銀行はインフレーションを抑制するために「金利を上げる」んでしたね。

この物価高の主な原因は以下の3つです。

アメリカの消費者物価指数は8%を超え、ヨーロッパでも物価高が止まりません。

デフレにあえいでいた日本でも、輸入品の価格高騰で2022年5月の消費者物価指数が7年ぶりに目標の2%を超えました。

経済成長や物価指数の詳細な解説は、以下の記事をご覧ください。

【経済成長率と物価指数についてわかりやすく解説】

どうもminiいけ先生です。 名目経済成長率と実質経済成長率の違いがまったくわからない。 経済成長率は公式をい

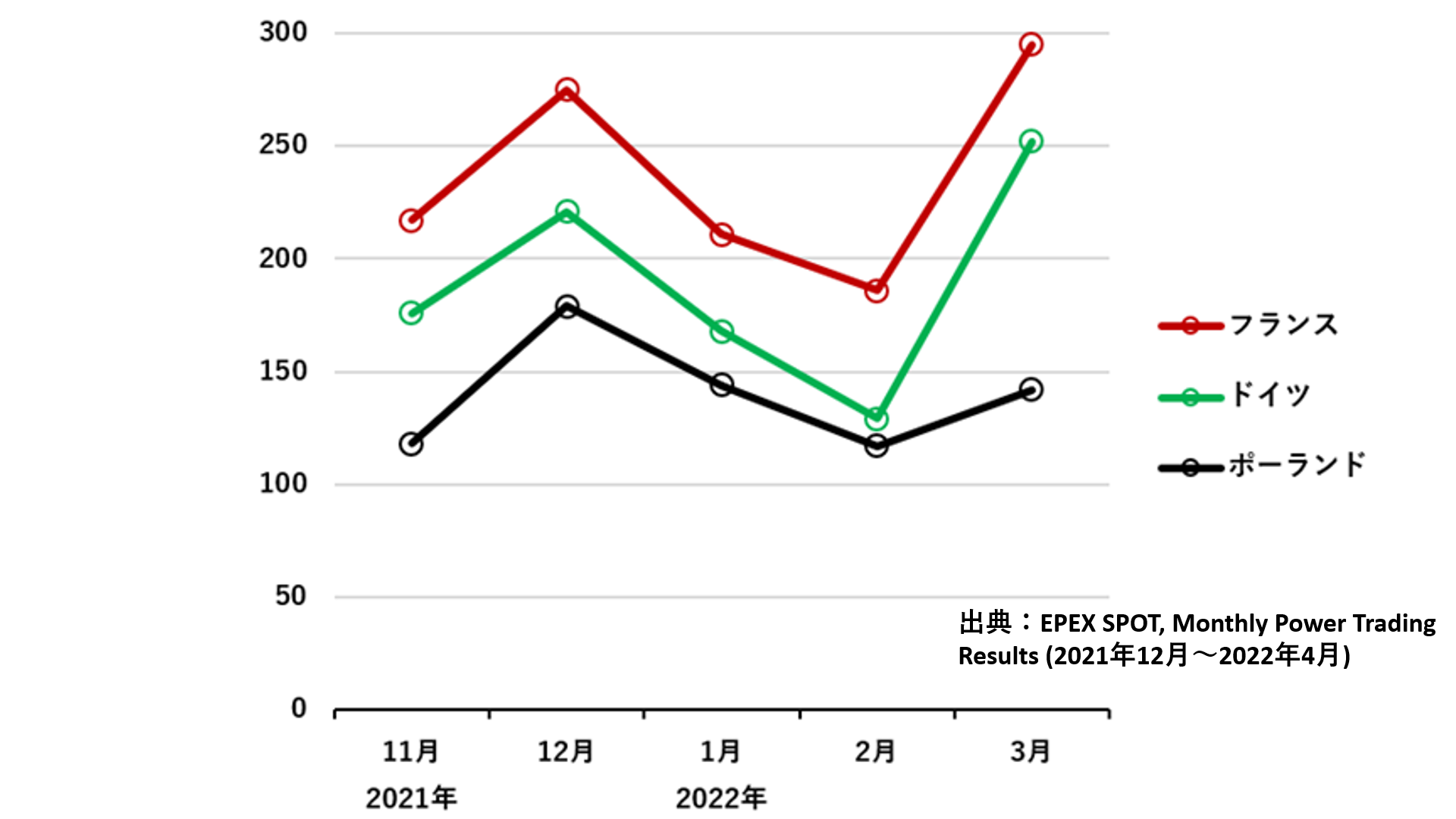

②ヨーロッパの金利上昇幅が大きいのはなぜか?

ヨーロッパの金利上昇が止まらないのも、物価高が原因です。

特に、ヨーロッパは原油や天然ガスの多くをロシアからの輸入に頼っています。

ロシアは天然ガスの輸出量は世界1位(2020年の全世界の輸出量の25%)、原油の輸出量は2位(同12%)、石炭の輸出量は3位(同18%)で、いずれも影響力が大きい国です。

天然ガスは、ロシアからドイツへのパイプラインである「ノードストリーム2」が完成し、開通を待つだけでの状態でした。

しかし、ウクライナ侵攻をうけて、欧米はロシアに経済制裁を科すことになります。

経済制裁にはロシア産の原油や天然ガスの禁輸も含まれていたため、欧州のエネルギー供給はひっ迫し、価格が高騰しました。

ロシアを制裁しようとした結果、エネルギー危機が起こるという皮肉なものになってしまいました。

また、ウクライナ侵攻は2月末の出来事で、まだまだヨーロッパは寒い冬でした。

暖房器具などの使用でエネルギーを大量に必要としたことも、価格高騰に拍車をかけた要因の一つです。

世界各国の中央銀行はインフレーションを抑制するために「金利を上げている」ということですね。

③新興国の金利は先進国のそれと比べてケタが違うはなぜか?

インド、メキシコ、ロシア、ブラジルの10年物国債利回りは6%後半から11%になっています。

先進国が0%~3%程度なのと比べると高いことがわかると思います。

これら新興国の金利が高いのは、信用度が先進国よりも低いからです。

新興国は、経済的な成熟度や法整備などでまだまだ改善するところがあります。

業績や実態が悪い企業に貸し出す金利は高いんでしたね。

これは国に対しても貸し出す国債も同じです。

そのぶん今からの成長も十分に考えられるわけですが、ハイリスク・ハイリターンになります。

④日本の金利が低いのはなぜか?

世界各国が物価高の抑制のために金利を上げているのですが、日本の金利は依然として低い値を示しています。

主な要因は以下の2つです。

- 金利の高いところに資金が流出し、円が売られている

- 日銀の金融緩和継続による景気刺激策が継続している

金利は銀行が預金者に支払う利息の金額の割合のことでもありました。

先述したようにアメリカやヨーロッパでは金利が上昇しています。

一方の日本は低金利のまま。

円で預金しているよりも、ドル建てやユーロ建てで預金している方が利息が多くつくならばそちらに預金したほうがお得ですよね。

あれ、でも日本円の信用度が下がっていくと金利は上がるんじゃ?

さらに、円安はインフレを招くので中央銀行は金利を上げて抑制するんじゃなかったっけ?

そうなんです!

考え方としては日本は「利上げ」の方向に向かっていくはずなのですが…

日銀は金利は下げた状態でいくことを表明しています。

つまり、景気刺激策を継続していくということです。

日銀には以下の2つの選択肢があります。

- 円安ドル高の場合、輸入コストが上がるためインフレ傾向になるので金利を上げて抑制する

- 不景気で、資金需要が少ない場合は景気刺激のために金利を下げる

2022年現在の日銀は円安による輸入コスト上昇を抑えるよりも、景気刺激策を優先したということですね。

日本の国債は、一定の需要があり確実に返済されるため「安全資産」と言われており、そのぶん金利も低いです。

信用度の高い国の債券の金利は下がるんでしたね。

しかし、日本国債を大量に買い付けているのが日銀です。

黒田東彦(はるひこ)総裁が就任してから、日銀は「インフレ率2%」を目標にしてデフレからの脱却のため、一貫して金融緩和を継続してきました。

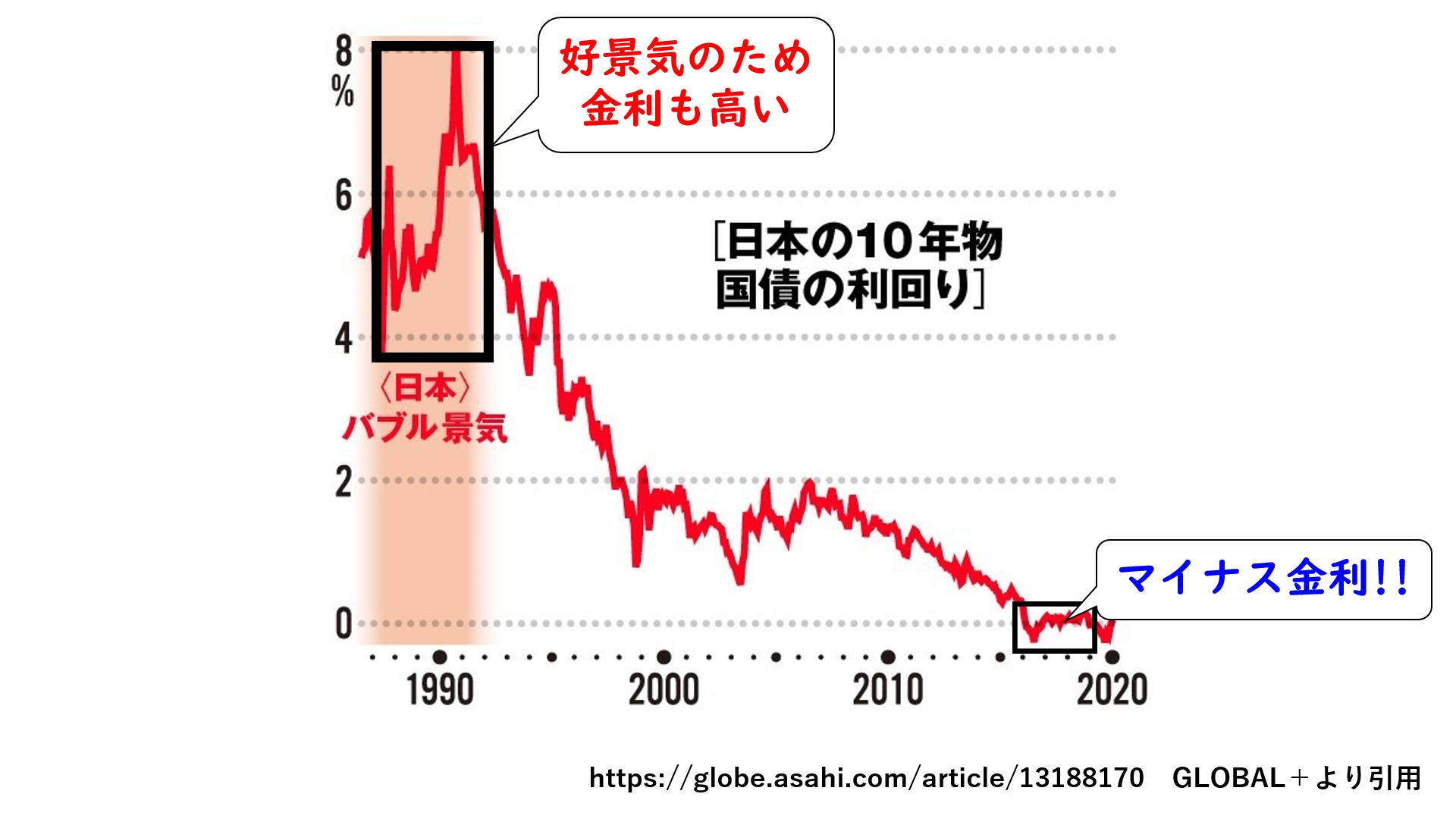

歴史を振り返ってみると、バブル景気の時日本の10年物国債の利回りは6%~8%と高かったんです。

景気がいい時は借り手が多くなり、金利は上がるんでしたね。

ただグラフの2020年あたりを見てもらったらわかる通り、金利はゼロを下回って「マイナス金利」となっています。

ここまでして、日銀は景気刺激策を実施しているにも関わらず日本の物価はなかなか上昇しませんでした。

日本には成長産業がない、雇用の流動性がない、賃金が上がらない、大企業や銀行は内部留保を増加させる…などが原因とされています。

ところが、世界的なインフレと各国の利上げによる円安で輸入コストが上昇しています。

日銀の目標としていたインフレ率2%を違ったアプローチで達成したわけです。

しかし、これは外部的な要因であって需要の拡大・景気の過熱によるものではありません。

日銀は世界各国の中央銀行とは逆行する形の金融政策を継続しています。

これが吉とでるか、凶と出るか…。

日本経済の行方を知るには「金利」の理解が大切ですね。

まとめ

- 利子:お金を借りたときに、プラスして返却するレンタル料のこと

- 利息:銀行にお金を預けたとき、金額と期間に応じてもらえる謝礼金のこと

- 金利:お金を借りたときに、返却するレンタル料の割合のことor預金している金額に対して支払われる利息の割合のこと

金利が上がるとき

- 好景気で、資金需要が多い場合、金利が上がる

- 企業業績や実態が悪い企業に貸し出す金利は高い

- 長期間の借入の場合、リスクが高いので金利は上がる

- 物価上昇局面(インフレーション)では、金利を上げて、景気の過熱と物価上昇を抑制する

- 円安ドル高の場合、輸入コストが上がるためインフレ傾向になるので金利を上げて抑制する

金利が下がるとき

- 不景気で、資金需要が少ない場合、金利は下がる

- 企業業績や実態がいい企業に貸し出す金利は低い

- 短期間の借入の場合、リスクが低いので金利は下がる

- 物価下落局面(デフレーション)では、金利を下げて、景気の刺激と物価下落に歯止めをかける

- 円高ドル安の場合、輸入コストが下がるためデフレ傾向になるので金利を下げて景気を刺激する

以上、1つひとつ丁寧に理解する必要がある「金利」について解説しました。

5つの要素を理解して、状況に当てはめながら考えていくことで日本経済や世界経済の理解につながりますよ。

以上、今回の記事はここまで!